Форум начался с приветственной части зам. Руководителя Федерального агенства по печати и массовым коммуникация - Владимира Григорьева. Он отметил, что Россия также входит в число стран-участников "Европейской Аудиовизуальной Обсерватории" (ЕАО). Эта организация проводит мониторинг различных видео рынков и новшеств аудиовизуального сектора, тем самым снабжая важной информацией специалистов в медиа сфере. Сюзанн Никольчев (Susanne Nikoltchev), Исполнительный директор "ЕАО", добавила, что их аналитическая работа и прогнозы должны помочь выстраивать стратегию и вести к росту специалистов аудиовизуального сектора.

В Москву также приехал аналитик "ЕАО", Кристиан Грес (Christian Grece). На конференции он выступил с детальным докладом о тенденциях на европейском рынке платного ТВ и VOD с фокусом на страны, где "cord-cutting" (отказ от платного ТВ) уже имеет место. А именно зрители из Дании, Швеции и Великобритании предпочитают смотреть видео прямо из интернета (VOD). И одна из причин отказа от платного ТВ, в том, что стоимость ТВ в разы дороже, чем интернет-подписки в Европейских странах. Кроме всего прочего, уже можно выделить главных игроков рынка SVOD, кто получает основную часть прибыли, и это - "Netflix" и "Amazon". В будущем они будут стремиться к улучшению качества своего контента и увеличению собственного видеопроизводства.

Фото: Cineuropa

То что касается Российского рынка, новый отчет представил Дмитрий Колесов, руководитель департамента ТВ и контента "J’son & Partners Consulting".

По данным "J’son & Partners Consulting" следует:

1. В ближайшей перспективе компания "Яндекс" станет крупным игроком аудиовизуального рынка.К примеру, в 2018 был запуск подписки на "Яндекс.Плюс", суть которой в единой подписке на множество разнообразных сервисов. В 2019 г. Яндекс планирует запуск производства 8-10 оригинальных сериалов для развития своего онлайн-кинотеатра "Кинопоиск". Такая стратегия Российского интернет-гиганта напоминает упомянутый ранее "Netflix".

2.Социальные сети в России становятся полновестным участником рынка легальных видеосервисов, повторяя общемировую тенденцию. К примеру, в 2019 г. соцсетью "ОК" было впервые показано видеопразднование Нового года. Также "MAIL.RU" занимается уже производством собственных видео.

3. В случае успеха в искоренении пиратских видео ресурсов выручка рынка легального видео будет увеличиваться большими темпами прежде всего за счет подписчиков.

4. На протяжении 2017-2019гг. в России число отказников от платного ТВ было невелико - 1,7 млн. человек, что составляет 4,3% от населения крупных городов. В основном это молодые люди до 35 лет. Для просмотра видео онлайн они чаще используется компьютер, чем смартфоны или планшеты.

5. Со стороны ТВ перспективы, HD-каналы продолжают оставаться одним из главных факторов для перехода абонентов на цифровое ТВ. На конец 2018 года в России насчитывалось 25,47 млн. HD-абонентов, рост к 2017 году составил 16,7%. Тем не менее динамика роста продолжится меньшими темпами в течение нескольких лет, в период с 2019 по 2022 год составит около 1,2%.

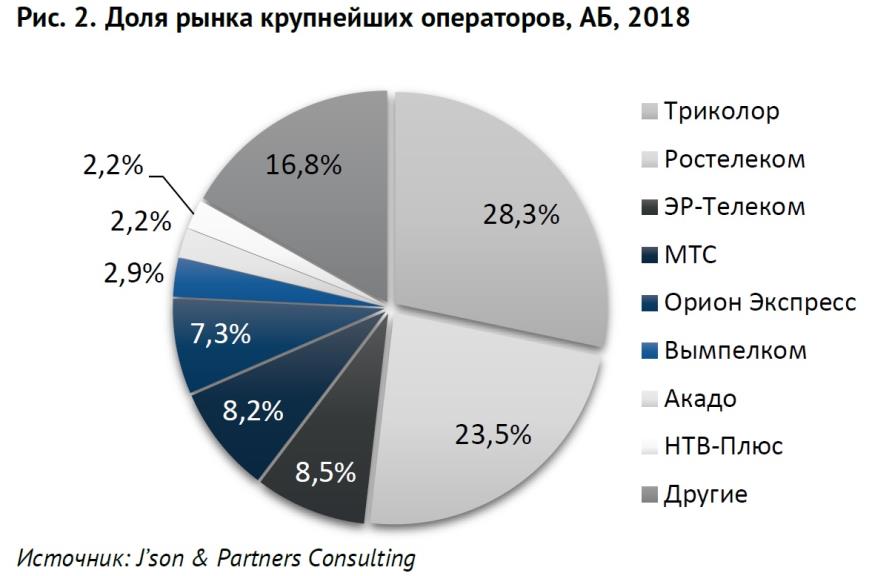

6. Ожидаемый среднегодовой прирост (GAGR) Спутникового ТВ в России на протяжении с 2019 по 2023 гг. будет отрицательным - 1,6%.

7. У Аналогового кабельного ТВ количество подписчиков падает. В 2018 она насчитывала в России менее 12 млн. клиентов. С 2019 по 2023 гг. ожидается уменьшение на 5,4%.

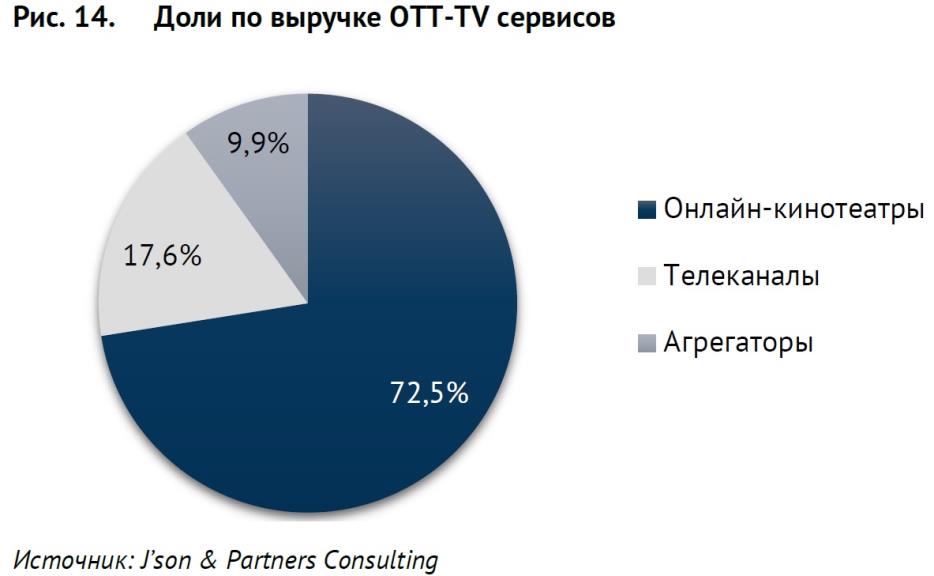

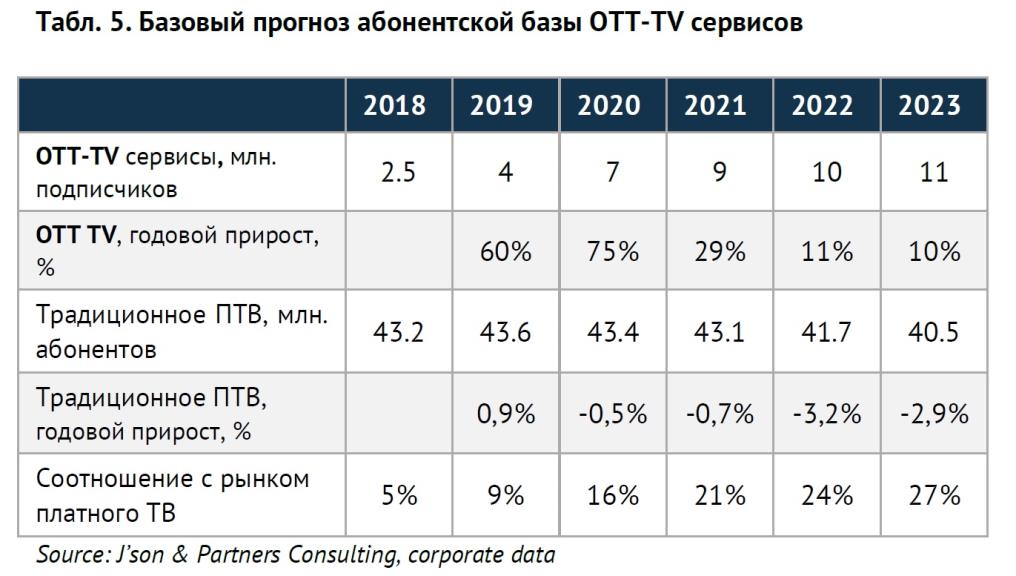

По базовому прогнозу 2019 год будет последним годом роста абонентской базы платного ТВ. Основным фактором, влияющим на уменьшение числа подписчиков, станет бесплатное цифровое эфирное ТВ. С другой стороны, зрители бесплатного ТВ будут более активно пользоваться онлайн-приложениями, и основную выгоду от изменений получат онлайн-кинотеатры, ОТТ-сервисы операторов и телеканалов, а также интернет-холдинги. "Через 2-3 года Российский рынок будет более похож на Европейский", считает Дмитрий Колесов.

Источник: Пресс-служба Гильдии Продюсеров России, ЕАО, J’son & Partners Consulting